Societe Generale: Τον Ιανουάριο του 2021 η έξοδος της Ελλάδας στις αγορές με 3 δισ. - Ο ρόλος των Ιαπώνων στα ελληνικά ομόλογα

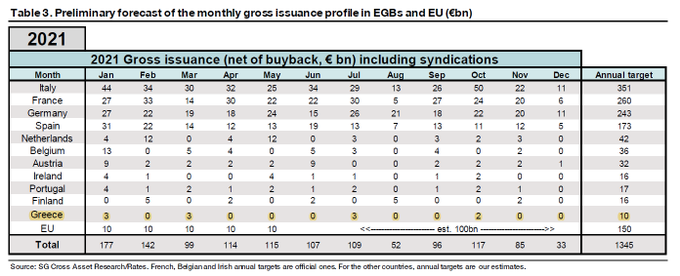

Τρεις εκδόσεις ομολόγων, ύψους 3 δισ. έκαστη, και μία ακόμη των 2 δισ., θα αφορούν οι τέσσερις δημοπρασίες που θα πραγματοποιήσει η Ελλάδα στις αγορές το 2021, σύμφωνα με τη Societe Generale.

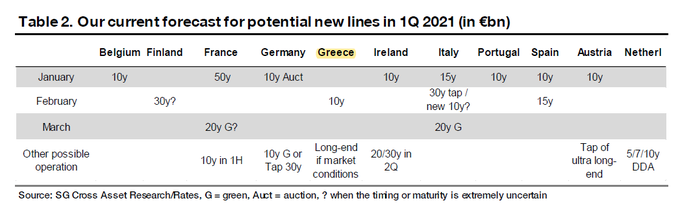

Ειδικότερα, στην τελευταία 25σέλιδη ανάλυσή της για την εκδοτική δραστηριότητα παγκοσμίως, η Societe Generale εκτιμά ότι η Ελλάδα θα βγει στις αγορές μέσα στον Ιανουάριο για να δανειστεί 3 δισ. ευρώ, υπολογίζοντας το συνολικό πρόγραμμα δανεισμού της Ελλάδας περίπου στα 11 δισ. ευρώ για το σύνολο του 2021.

Ειδικότερα, στην τελευταία 25σέλιδη ανάλυσή της για την εκδοτική δραστηριότητα παγκοσμίως, η Societe Generale εκτιμά ότι η Ελλάδα θα βγει στις αγορές μέσα στον Ιανουάριο για να δανειστεί 3 δισ. ευρώ, υπολογίζοντας το συνολικό πρόγραμμα δανεισμού της Ελλάδας περίπου στα 11 δισ. ευρώ για το σύνολο του 2021.

Μετά το νέο 10ετές τον Ιανουάριο ή τον Φεβρουάριο και εάν το επιτρέψουν οι συνθήκες στην αγορά αναμένεται να εξετάσει την έκδοση πιο μακροπροθέσμων τίτλων 20ετών ή 30ετών, ενώ εκτιμά πως η χώρα θα προχωρήσει συνολικά σε τέσσερις εξόδους στις αγορές.

Οι τρεις θα έχουν μέγεθος 3 δισ. ευρώ, με τις δύο να πραγματοποιούνται στο α’ τρίμηνο και την τρίτη τον Ιούλιο, ενώ η εκδοτική δραστηριότητα της χώρας για το 2021 θα "κλείσει" τον Οκτώβριο με την άντληση 2 δισ. ευρώ.

Η ΕΚΤ προσέφερε γέφυρα στην κανονικότητα

Μετά και τις χθεσινές, 10 Δεκεμβρίου 2020, ανακοινώσεις της Ευρωπαϊκής Κεντρικής Τράπεζας, υπάρχει μια «γέφυρα προς την ομαλότητα», αναφέρει η γαλλική τράπεζα.

Η ΕΚΤ καταφέρνει να διατηρεί χαλαρές τις οικονομικές συνθήκες χωρίς να χρειάζεται ένα μπαζούκα περαιτέρω μέτρων.

Αντ 'αυτού, ανακοίνωσε μια σειρά "επεκτάσεων": επέκταση PEPP ύψους 500 δισ. ευρώ έως τον Μάρτιο του 2022, βελτιωμένες παροχές TLTRO-III, τέσσερις επιπλέον σειρές PELTROs το 2021, καθώς και επέκταση των collaterals έως τον Ιούνιο του 2022.

Το αποτέλεσμα είναι θετικό, καθώς από τα μέσα Δεκεμβρίου, οι αγορές θα αρχίσουν να ετοιμάζονται για τις κρατικές εκδόσεις του Ιανουαρίου, οι οποίες θα είναι αυξημένες.

Κατά τη γαλλική τράπεζα, ο Ιανουάριος θα είναι ο μήνας που θα έχει τη μεγαλύτερη κινητικότητα από πλευράς εκδοτικής δραστηριότητας στην ευρωζώνη, και εκτιμά πως συνολικά θα εκδοθούν ομόλογα ύψους 175 δισ. ευρώ, συμπεριλαμβανομένης μίας νέας εξόδου της ΕΕ στις αγορές υπό το πρόγραμμα SURE.

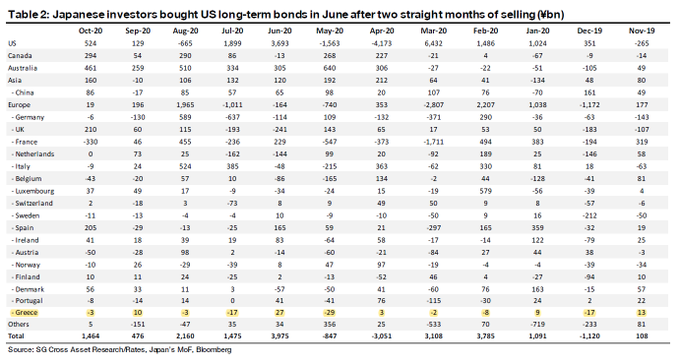

Ο ρόλος των Ιαπώνων

Αυτό που προκαλεί αίσθηση είναι τα στοιχεία που ανακοίνωσε η Societe Generale για τις τοποθετήσεις των επενδυτών από την Ιαπωνία, οι οποίοι στόχευσαν στις δυτικές αγορές με περίπου 1,46 τρισ. γιεν.

Ειδικά στην Ελλάδα, οι Ιάπωνες πούλησαν 3 δισ. ευρώ ομολόγων τον Οκτώβριο, μετά από αγορά 10 δισ. τον Σεπτέμβριο.

Τι ανέφερε το bankingnews.gr από τις 8 Δεκεμβρίου 2020

Εισηγήσεις για έκδοση 30ετούς ομολόγου για πρώτη φορά δέχεται το ελληνικό δημόσιο με στόχο 5 δισ. και επιτόκιο 1,20% - Θα είναι ψήφος εμπιστοσύνης

Εισηγήσεις για έκδοση 30ετούς ομολόγου δέχεται το ελληνικό δημόσιο με στόχο να αντλήσει 5 δισεκ. αντί 2,5 δισεκ. που συνήθως συγκεντρώνονται σε δημοπρασίες ομολόγων και με επιτόκιο 1,20%.

Υπάρχει πλήθος επενδυτικών οίκων που θεωρεί ότι η έκδοση ενός πολύ μακροπρόθεσμου ομολόγου από την Ελλάδα θα συνέβαλλε

1)Στην εκμετάλλευση της τρέχουσας συγκυρίας όπου ακόμη και τα 25ετή ομόλογα έχουν επιτόκιο κάτω από 1% προφανώς λόγω των αγορών ομολόγων από την ΕΚΤ και το πρόγραμμα Πανδημίας.

2)Θα έδινε το μήνυμα στην αγορά ότι η Ελλάδα μπορεί να δανειστεί και με 30ετές ομόλογο λήξης 2050 ξεπερνώντας το όριο του 2032 οπότε και λήγουν τα μακροπρόθεσμα μέτρα για το χρέος.

Η Ελλάδα διαθέτει 25ετές ομόλογο όχι όμως και 30ετές.

Η έκδοση πολύ μακροπρόθεσμων ομολόγων μεταφράζεται και σε εμπιστοσύνη της αγοράς στο ελληνικό χρέος.

Με αύξηση του χρέους σε ιστορικά υψηλά όλων των εποχών και με τις εκθέσεις βιωσιμότητας DSA να θεωρούν μη βιώσιμο το χρέος… η έκδοση 30ετούς θα αποτελούσε απόδειξη ότι… η Ελλάδα μπορεί να δανειστεί έως το 2050 με επιτόκια 1,20%.

3)Θα έδινε την δυνατότητα στον Οργανισμό Διαχείρισης Δημοσίου Χρέους που εκδίδει τα ελληνικά ομόλογα να επεκτείνει το χρέος σε ποιο μακροπρόθεσμους τίτλους.

Ταυτόχρονα με επιτόκια 1,20% καθίσταται αντιληπτό ότι η Ελλάδα ουδέποτε θα πλήρωνε για 30 χρόνια επιτόκιο σε τέτοιας κλίμακας ιστορικό χαμηλό.

Για ορισμένους θα ήταν ευκαιρία το ελληνικό δημόσιο όχι μόνο να δανειστεί με 30ετές αλλά και να αντλήσει περί τα 5 δισεκ. αντί το σύνηθες 2,5 δισεκ. υπάρχει τεράστια διαφορά για το ελληνικό κράτος να αντλήσει με 5ετές 2,5 δισεκ. και με 30ετές ομόλογο 5 δισεκ. ευρώ.

4)Το ελληνικό δημόσιο και ο Οργανισμός Διαχείρισης Δημοσίου Χρέους σχεδιάζει να εκδώσει νέο ομόλογο μάλλον την τελευταία εβδομάδα του Ιανουαρίου πιθανότατα 26 Ιανουαρίου 2021.

5)Ο Οργανισμός Διαχείρισης Δημοσίου Χρέους - ΟΔΔΗΧ - αντιμετωπίζει με σκεπτικισμό την έκδοση πολύ μακροπρόθεσμου ομολόγου, ωστόσο από ότι φαίνεται η ζήτηση ενός τέτοιου ομολόγου θα είχε μεγάλη ζήτηση θα μπορούσε να εμφανίζει υπερκάλυψη έως 5 φορές, εάν το αντλούμενο ποσό ήταν 5 δισεκ. αυτό συνεπάγεται προσφορές 25 δισεκ. ευρώ.

Για την κυβέρνηση θα είχε μεγάλη πέραν από ουσία και επικοινωνιακή σημασία.

Η ΕΚΤ έχει αγοράσει έως σήμερα σχεδόν 14 δισεκ. ελληνικού χρέους, οι τιμές βρίσκονται σε ιστορικά υψηλά όλων των εποχών και οι αποδόσεις σε ιστορικά χαμηλά όλων των εποχών.

Η έκδοση μακροπρόθεσμου ομολόγου λόγω των χαμηλών αποδόσεων πέριξ του 1% περίπου αποτελεί τεράστια ευκαιρία για να εκδοθεί ένα 30ετές ομόλογο που θα δημιουργούσε ένα κλίμα μεγαλύτερης σταθερότητας για τα ελληνικά αξιόγραφα.

bankingnews.gr

Σχόλια